Coronavirus: Emisión de Pesos, Dólar e Inflación

En Argentina, durante la última década (2010-2020), la base monetaria se expandió a un ritmo promedio superior al 30% anual. El principal motor de la emisión monetaria ha sido el financiamiento del Tesoro Nacional. La pandemia del coronavirus encuentra al gobierno sin acceso al financiamiento, en un contexto en que los ingresos impositivos caen dramáticamente. Solo queda el recurso de la emisión de pesos, que cada vez tienen menor aceptación por parte del público. Se arriesga una posible hiperinflación, pero no parecen existir alternativas, mejores: no se puede dejar morir a la gente, ni de coronavirus ni de hambre.

Descargá el informe completo haciendo click AQUÍ

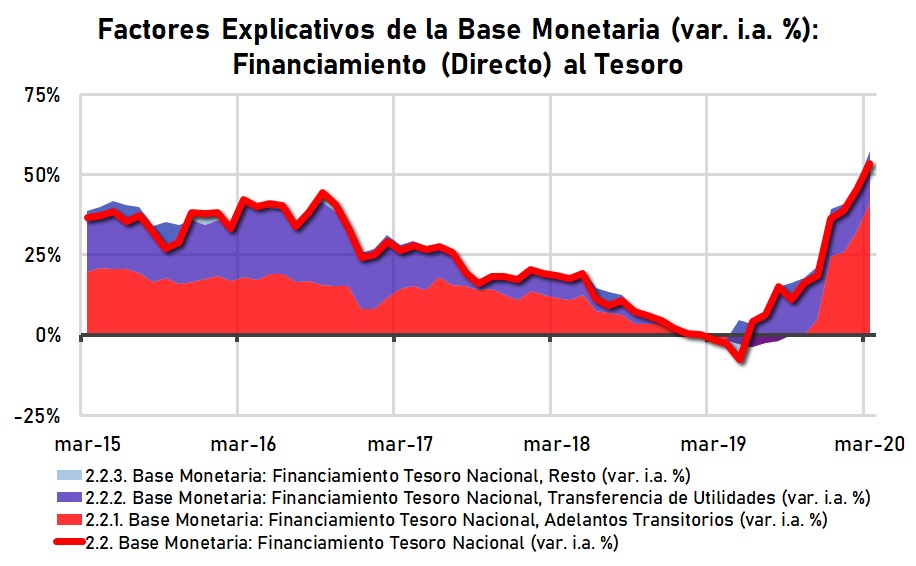

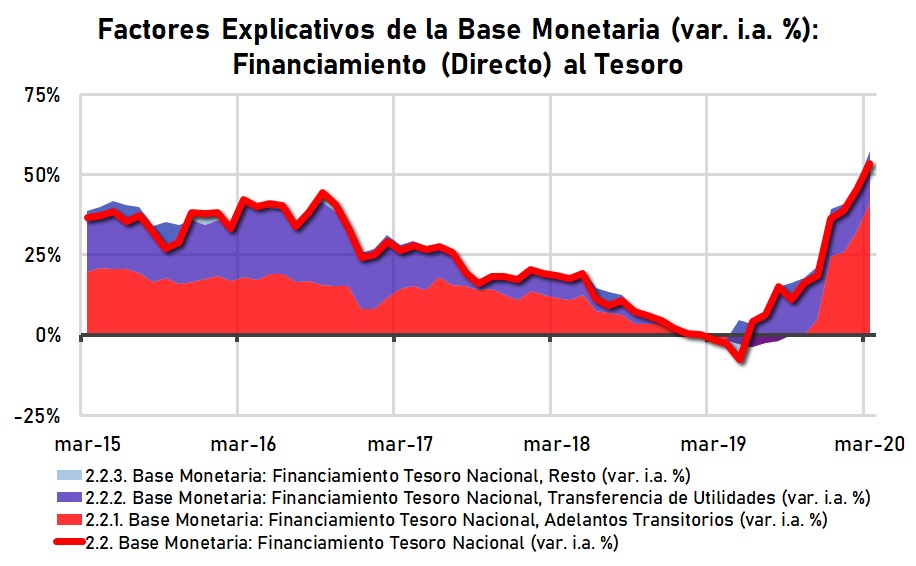

Nota: En este gráfico no se incluye el financiamiento indirecto del BCRA al Tesoro, a través de la compra de dólares provenientes de las colocaciones de deuda externa. Ese mecanismo fue muy relevante entre 2016 y 2018.

Política Monetaria (2010-2018): Dos maneras de financiar el déficit fiscal. Un mismo resultado.

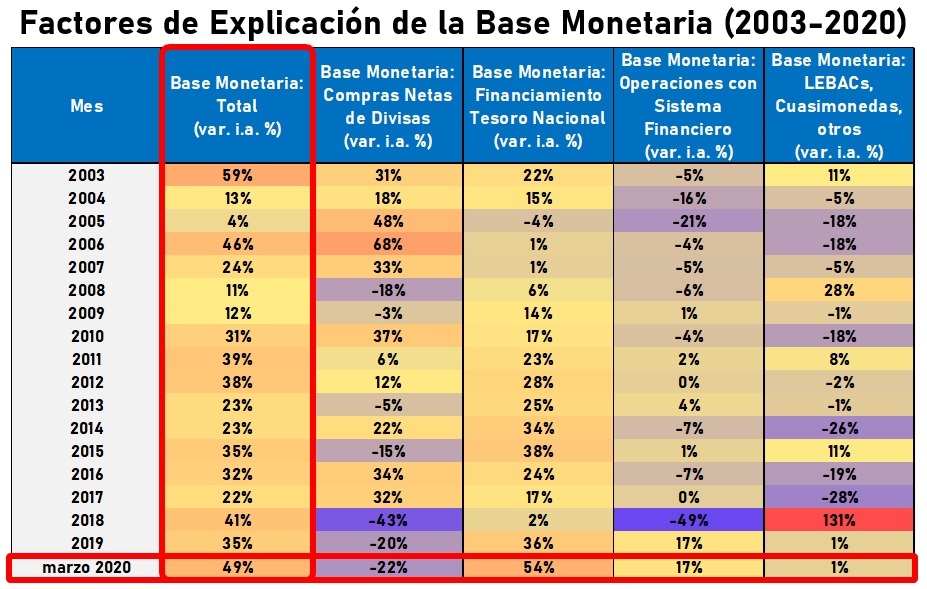

- En la última década (2010-2020) la base monetaria se ha expandido a un ritmo promedio superior al 30% anual.

- El principal motor de la emisión monetaria ha sido el financiamiento del Tesoro Nacional, equivalente a un aumento de la cantidad de dinero del 37% anual promedio durante el período, solo desde esa fuente.

- La impresión de pesos por esa vía escaló vertiginosamente entre 2010 y 2015. Implicó un aumento del 17% de la base monetaria en 2010, llegando a un incremento del 38% en 2015.

- Entre 2016 y 2018 el financiamiento directo al Tesoro Nacional mermó su participación en el proceso de aumento de la cantidad de dinero. Bajó a solo el 2% en 2018.

- Pero entre 2016 y 2017 el BCRA financió indirectamente al Tesoro imprimiendo pesos para comprar los dólares conseguidos a través del endeudamiento externo. Por esa vía el Tesoro Nacional recibió el equivalente a 34% (2016) y 32% (2017) de la base monetaria final del año anterior.

- En abril-mayo de 2018 colapsó el esquema de financiamiento del Tesoro antes mencionado. Se interrumpió el acceso al endeudamiento externo y la venta de dólares por parte del BCRA para contener el tipo de cambio se convirtió en un factor de contracción de la cantidad de dinero. Por esa vía se retiró el equivalente a 43% de la base monetaria del año anterior en 2018 y el 20% en 2019.

- Pero el efecto contractivo de la venta de dólares fue más que compensado por el efecto expansivo del desarme de las posiciones en LEBACs que el BCRA había utilizado desde 2016 para esterilizar parte de la emisión dirigida a financiar el déficit del Tesoro Nacional. En 2018 el Banco Central debió emitir el equivalente a un 131% de la cantidad de dinero de finales de 2017, solo en concepto de pagos por vencimientos de LEBACs.

- Parte de los pesos emitidos al vencimiento de las LEBACs, la que estaba en poder de entidades financieras argentinas, fueron reabsorbidos mediante la colocación de LELIQs, pases y otras operaciones con el sistema financiero local. Por estos mecanismos se retiró en 2018 el equivalente al 49% de la base monetaria de fines de 2017.

Política Monetaria (2019-2020): De la emisión para «defender el cambio», a la emisión para «cuidar a los argentinos».

- En 2019 y 2020 la salida de capitales de los activos financieros locales (bonos, acciones y depósitos bancarios) supuso que el Banco Central se viera forzado a continuar vendiendo dólares para estabilizar el mercado de cambios. Estas operaciones cambiarias del BCRA fueron equivalentes a una reducción de la base monetaria del -20% en 2019 y del -22% interanual en marzo 2020. Este último porcentaje significa que la venta neta de dólares realizada por el Banco Central entre el 18/03/2019 y el 17/03/2020 equivale un retiro de pesos equivalente al 22% de la base monetaria del 17/03/2019.

- En sentido contrario, en 2019 y 2020 el BCRA ha estado inyectando liquidez a través del sector financiero local: 17% en 2019 y 17% interanual al 17/03/2020.

- Muy especialmente, desde junio 2019 el Banco Central ha incrementado fuertemente su financiamiento directo al Tesoro Nacional. Al culminar 2019 la emisión por financiamiento directo del déficit del Fisco Nacional totalizó 36% de la base monetaria del final de 2018. Hasta el 17/03/2017, el financiamiento directo del BCRA al Tesoro sumó más 175.000 millones de pesos, equivalentes al 9% de la base monetaria de fines de 2019. El acumulado por este concepto entre el 18/03/2019 y el 17/03/2020 alcanza 689.000 millones, lo que representa un incremento interanual del 53%, considerando exclusivamente esta vía de emisión.

Nota: En este gráfico no se incluye el financiamiento indirecto del BCRA al Tesoro, a través de la compra de dólares provenientes de las colocaciones de deuda externa. Ese mecanismo fue muy relevante entre 2016 y 2018.

- Como se mencionó antes, desde junio 2019 el Banco Central volvió a asistir directamente al Tesoro Nacional. Entre el 01/06/2019 y el 17/03/2020 se imprimieron más de 733.546 millones de pesos para cubrir la diferencia entre las erogaciones del estado nacional y sus ingresos. Considerando que la Base Monetaria al 31/05/2019 ascendía a 1.356.452 millones de pesos, el financiamiento del BCRA al Estado Nacional en los últimos 9 meses equivale a un incremento del 54% en la cantidad de dinero respecto de esa fecha.

- El 53% (387.812 millones de pesos) de dicho aumento de la oferta monetaria se produjo entre el 01/06/2019 y el 09/12/2019.

- Considerando el período entre el 01/06/2019 y el 17/03/2020, 73% del incremento del financiamiento del BCRA al Tesoro Nacional se tramitó en la forma de adelantos transitorios, 17% como transferencia de utilidades y el 10% restante mediante otras figuras contables.

- Enfocando el análisis sobre el financiamiento monetario del déficit desde el 10/12/2019 al 17/03/2020, 99% se dio en la forma de adelantos transitorios y el resto (1%) mediante otros formatos contables.

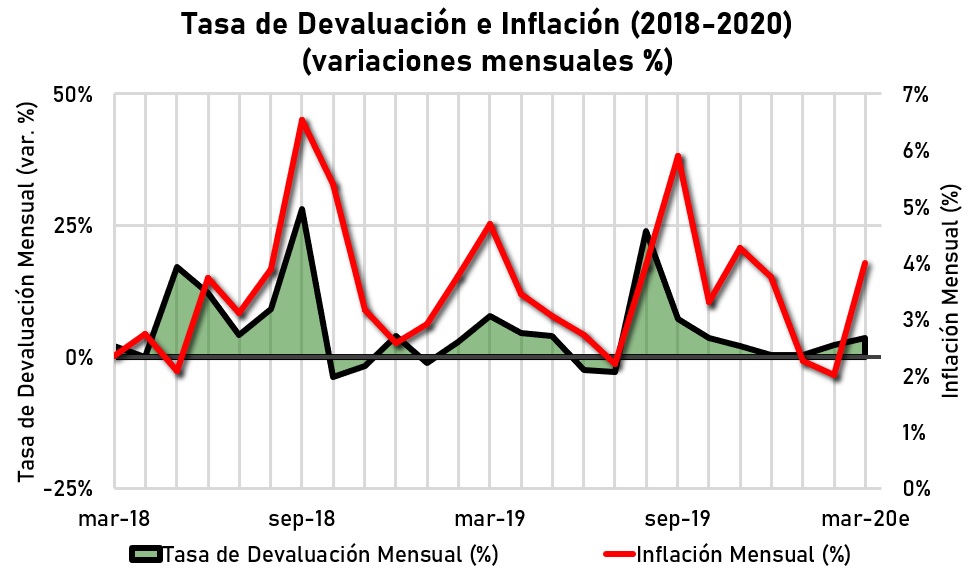

Tipo de Cambio e Inflación (2018-2020): Desde el colapso del «gradualismo» hasta la irrupción del Coronavirus.

- El desmoronamiento, en abril-mayo 2018, de la estrategia gradualista de reducción del déficit fiscal condujo a una precipitada salida de capitales de los activos argentinos, forzando una escalada del tipo de cambio oficial (ARS/USD). La cotización del dólar se incrementó 101% en 2018. En consecuencia, la inflación de precios al consumidor subió de 25% i.a. en diciembre de 2017 a 48% i.a. en diciembre 2018.

- En 2019, dos nuevos episodios de depreciación del peso, uno en marzo-abril y otro en agosto, forzaron al gobierno a imponer un control de cambios luego de que la cotización del dólar se incrementara un 56% adicional en los primeros 8 meses del año. Reaparecieron cotizaciones paralelas del dólar (CCL, MEP, Blue), pero desde que se estabilizó el dólar oficial, que rige el grueso de las transacciones comerciales internacionales, la tasa de inflación también se estabilizó, en torno al 53% anual. Mostraba tendencia a la baja hasta el impacto brutal de la Pandemia Coronavirus, que se globalizó a fines de febrero 2020.

- Las presiones sobre el tipo de cambio oficial se venían acumulando en los meses previos a la actual emergencia mundial Las brechas de los dólares paralelos se incrementaron, los precios de las materias primas que exporta el país bajaron, muchos de nuestros socios comerciales permitieron una depreciación de sus monedas. La inflación argentina, muy superior a la de todos los países con los que la Argentina comercia, implica una continua pérdida de competitividad de los sectores exportadores.

- Todos esos factores, aún antes del colapso económico mundial provocado por la expansión global del coronavirus, hacían muy difícil sostener el tipo de cambio oficial en sus niveles actuales ($63 mayorista). El gobierno se empeñó en el sostenimiento de la paridad para contener las presiones inflacionarias, hasta haber culminado la renegociación de la deuda, que estaba programada para el bimestre marzo-abril 2020.

Coronavirus: La crisis más profunda en el momento menos oportuno. La obligación del estado argentino de responder.

- Hoy estamos ante un panorama nuevo, mucho más complicado que aquel que los analistas más pesimistas planteaban. En principio, a los factores antes enumerados, que volvían insostenible la paridad cambiaria oficial actual, se suma ahora la imperiosa necesidad del gobierno central de emitir pesos para sostener la demanda agregada –y la existencia misma de los argentinos- durante el trance de la epidemia. Lo más probable es que tanto los precios como el tipo de cambio comiencen a moverse a mayor velocidad en los próximos meses.

- La mayoría de los gobiernos del mundo están recurriendo -en esta coyuntura signada por el avance del coronavirus- a políticas fiscales y monetarias fuertemente expansivas, en lo que constituye una situación asimilable a la de las guerras mundiales. El mismo brete encuentra al estado argentino desprovisto de crédito para afrontar la emergencia actual. Solo queda el recurso de la emisión monetaria de pesos, que cada vez tienen menor aceptación por parte del público.

- Luego de años de abuso de las políticas macroeconómicas expansivas, su capacidad para sostener la demanda –ahora que son realmente imprescindibles- es incierta. Se arriesga una posible hiperinflación pero no parecen existir alternativas, mejores: no se puede dejar morir a la gente, ni de coronavirus ni de hambre.

- Este presente con reminiscencias bélicas podría -sin embargo- cambiar las reglas del juego económico. Todas las opciones están sobre la mesa y la posibilidad de «patear el tablero» es más real que nunca. Pocos recuerdan momentos de incertidumbre mayor.

Crédito: Santiago Filipuzzi (https://www.instagram.com/santiagofilipuzzi/)